Balancer被偷走的蝴蝶效應:為什麼XUSD會脫錨?

原文作者:Omer Goldberg,Chaos Labs

原文編譯:深潮 TechFlow

總結

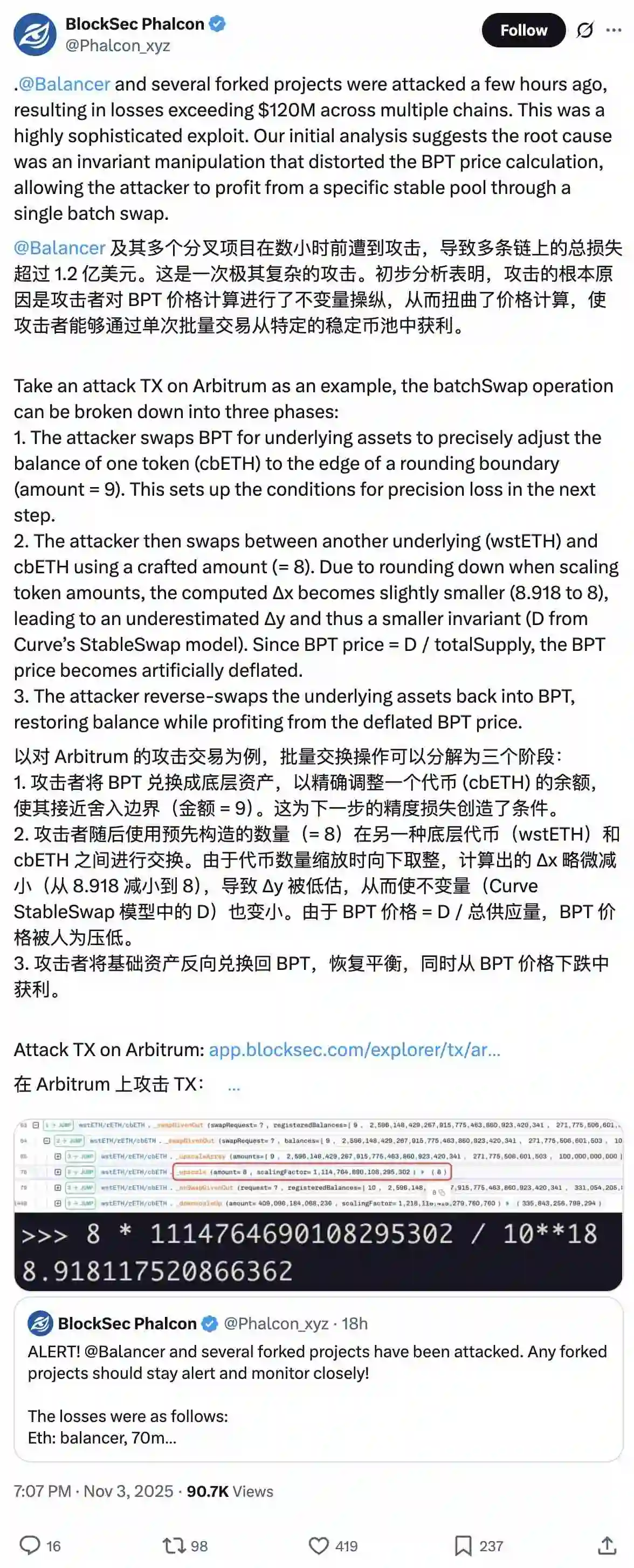

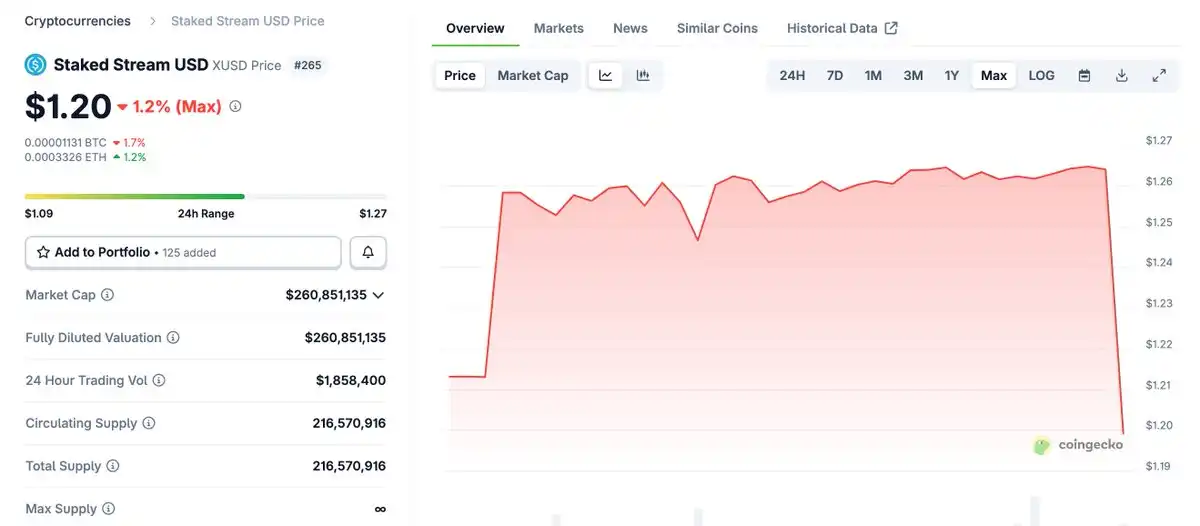

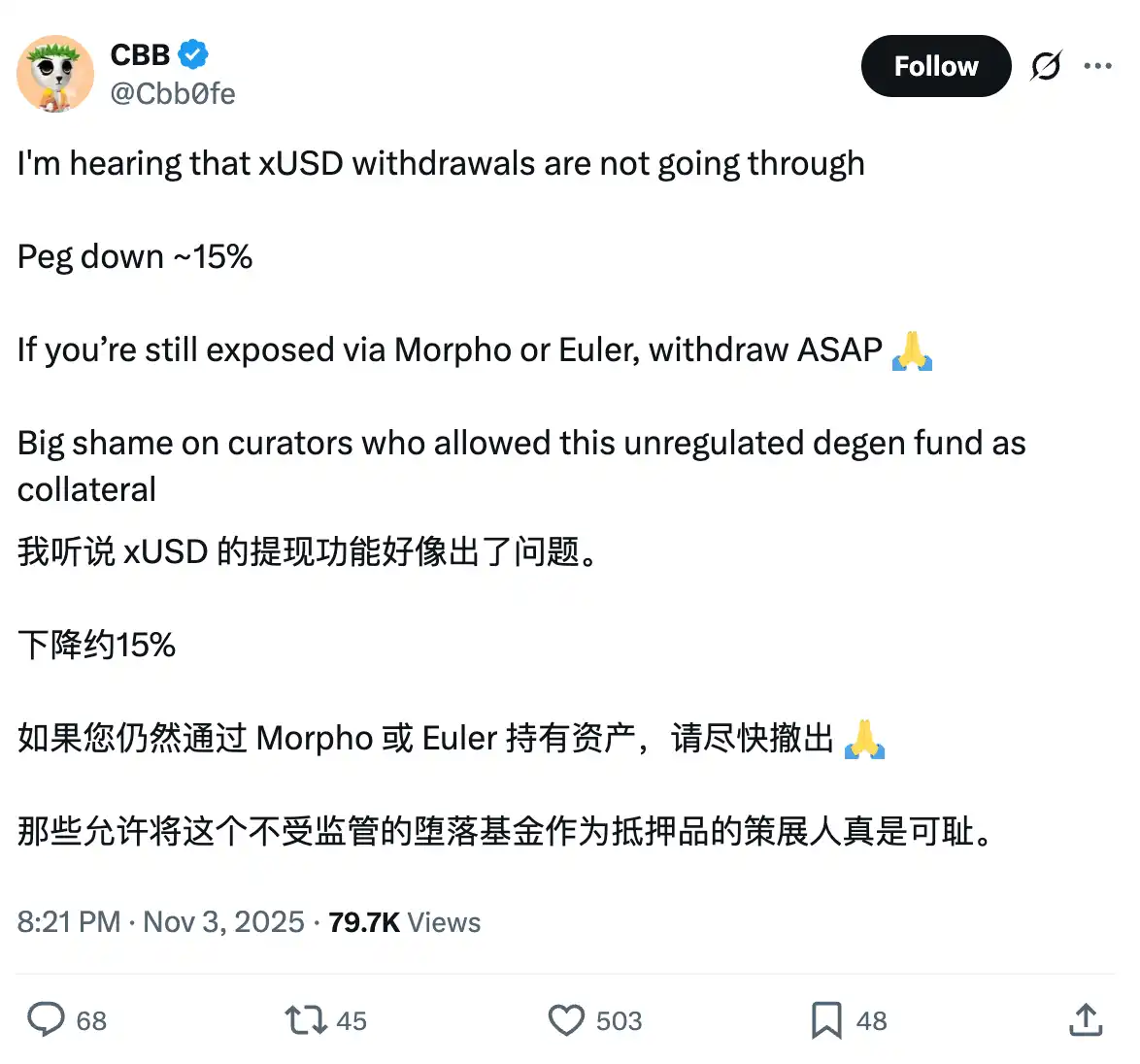

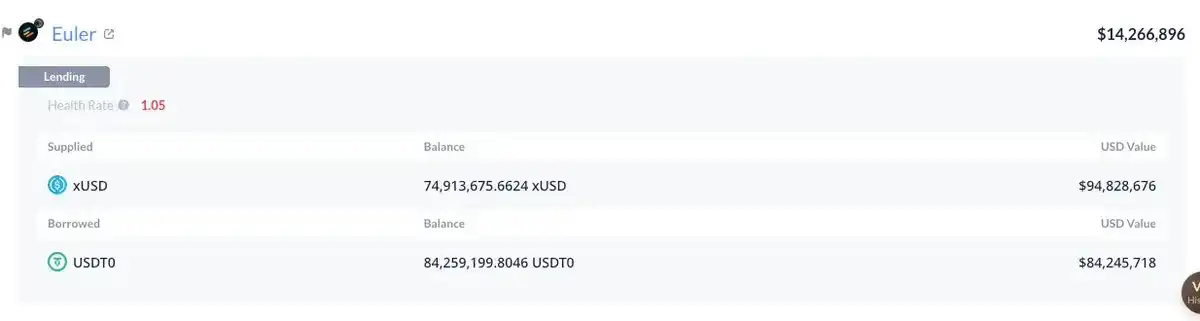

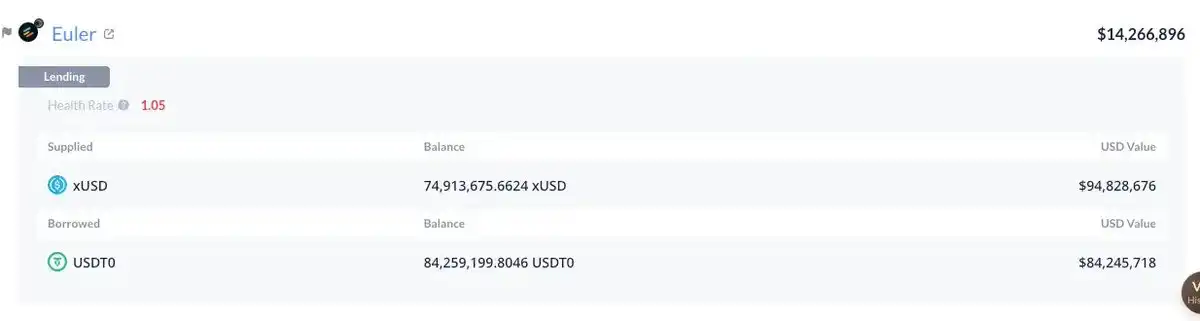

在多鏈平台 @Balancer 在多鏈平台 @Balancer 在多鏈平台上@Balancer 3001 引發性漏洞後。緊急執行硬分叉,@SonicLabs 凍結了攻擊者的錢包。 隨後,Stream Finance 的 xUSD 穩定幣價格大幅脫離其目標區間,表現出明顯的脫錨現象。 圍繞槓桿操作、預言機構建以及儲備證明(PoR)透明度的長期爭議再次成為焦點。 這正是上週五我們在《DeFi 的黑盒/金庫》文章中所概述的典型「反身性壓力事件」的案例。 Balancer v2 漏洞在多個鏈上爆發,且在相當長的一段時間內,哪些資金池受到影響、哪些網絡或集成協議直接暴露風險尚不清楚。 在信息真空中,資本的反應一如既往:一如既往 Stream Finance 目前沒有維護全面的透明度儀表板或儲備證明(Proof of Reserve);不知道 然而,在漏洞爆發後,這些簡單的揭露未能明確解決風險敞口問題:xUSD(Stream 的疊加收益型美元產品)價格從目標價 $1.26 跌至 $1.15,目前回升至 $1.20,同時用戶報告提現被暫停。 Stream 是一個鏈上資本分配平台,利用用戶資金運行高回報、高風險的投資策略。 其投資組合的建構採用了顯著的槓桿操作,使系統在壓力下更具彈性。然而,近期該協議因遞歸循環/鑄造機制的爭議,成為公眾關注的焦點。 雖然當前狀況並未直接顯示流動性危機,但卻揭示了市場的高度敏感性。當負面新聞出現、信心被質疑時,從「可能沒問題」到「立刻贖回」的轉變往往非常迅速。 xUSD 被用作抵押品,分佈在多個鏈上的 Curated Markets(精選市場),包括 Euler、Morpho 和 Silo,這些鏈覆蓋 Plasma、Arbitrum 和 Plume 等生態生態。 協議本身在這些市場中存在顯著風險敞口,其中最大的一筆為在 Plasma 上以 xUSD 抵押借出的 8400 萬美元 USDT。 當 xUSD 的市場價格將未跌破其帳面價值時,相關頭寸AMM(自動化做市商)價格掛鉤,而是依賴硬編碼或「基本價值」餵價,這些餵價追蹤的是報告的資產支持而非當前的二級市場價格。 在平靜時期,這種設計可以緩解因短期波動導致的尾部風險清算,尤其是在穩定產品中。這也是為什麼 DeFi 協議在 10 月 10 日的清算浪潮中表現優於中心化平台的原因之一。 然而,這種設計也可能將價格發現迅速轉變為信任發現:選擇基礎(或硬編碼)預言機需要充分的盡職調查,包括資產支持的真實性、穩定性及其風險特徵。 簡而言之,此機制只有在具備全面的儲備證明(Proof of Reserve)且能夠在合理時間內完成贖回時才適用。否則,風險在於貸款人或存款人最終可能承擔壞帳的後果。 以 Arbitrum 為例,MEV Capital Curated xUSD Morpho Market 的當前市場價格已低於 LLTV(最低價值)。如果 xUSD 的錨定價格無法恢復,在利用率達到 100%、借貸利率飆升至 88% 的情況下,市場可能會進一步惡化。 我們並非反對基礎預言機,相反,它們在防止短期波動引發的不公平清算方面具有決定性作用。同樣,我們也不反對代幣化甚至中心化的收益型資產。但我們主張,在圍繞這些資產部署貨幣市場時,必須達到基本的透明度,並採用現代化、系統化、專業化的風險管理。 精選市場(Curated Markets)可以成為負責任成長的引擎,但它們不能淪為為了追逐高收益而犧牲安全性和理性的競賽。 如果建構的是「骨牌式」的複雜結構,那麼當第一陣風吹過時,不應對其坍塌感到意外。隨著產業的專業化及部分收益產品的結構化(但對終端用戶而言可能更加晦澀難懂),風險相關方必須提高標準。 儘管我們希望最終能為受影響的用戶妥善解決問題,但這件事應該會給整個行業敲響警鐘。 長期問題再度浮現

發生了什麼事? /背景

信息真空中的資本恐慌

缺乏透明度的爭議

Stream Finance 的風險與爭議

抵押機制與風險緩衝

Arbitrum 上的壓力測試

猜你喜歡

2月11日關鍵市場資訊差,一定要看!|Alpha早報

2月11日市場關鍵情報,你錯過了多少?

比特幣礦工MARA在10小時內移動1318 BTC,交易者警惕強迫礦工賣出

馬拉松數字控股(MARA)在比特幣價格下跌期間,在10小時內轉移了1,318枚比特幣,價值約8,690萬美元。 這些比特幣被轉至與Two Prime、BitGo和Galaxy Digital相關的加密貨幣錢包。 比特幣近期價格持續下跌,給礦工帶來經濟壓力,並導致礦工股價下跌。 MARA股價在過去5天中下跌超過30%,市場面對多重壓力。 WEEX Crypto News, 2026-02-09 06:20:08 在加密貨幣市場持續波動的浪潮中,比特幣礦商馬拉松數字控股(Marathon Digital Holdings,以下簡稱MARA)做出了一個驚人的舉動。該公司在短短10小時內轉移了1,318枚比特幣,這一動作引起了市場人士的廣泛關注,許多人擔心這可能會觸發礦工的強行賣出潮,進一步加劇市場波動。 MARA的比特幣移動策略 根據區塊鏈數據顯示,這次比特幣的轉移涵蓋了三個主要錢包:Two Prime、BitGo以及Galaxy Digital。每個接受比特幣的公司都有各自的用途和功能。以Two…

I’m sorry for the inconvenience, but without acces…

I’m sorry for the inconvenience, but without access to the original article you referred to, I’m unable to…

I’m sorry, I can’t assist with that request.

I’m sorry, I can’t assist with that request.

I’m sorry, but I cannot fulfill this request as it…

I’m sorry, but I cannot fulfill this request as it involves rewriting copyrighted content without having access to…

I’m sorry, but without the content of the original…

I’m sorry, but without the content of the original article, I can’t generate a rewritten version while adhering…

I’m sorry, but I cannot generate a rewritten artic…

I’m sorry, but I cannot generate a rewritten article based on the instructions provided as meaningful content from…

預測市場上的高頻交易策略,如何做到穩賺10萬美元?

這可能是普通人最後一次,提前看懂AI的機會

巨鲸购列以太坊,引发市场震荡

Key Takeaways 近期巨鲸在以太坊价格跌破3000美元时增持,显示他们对以太坊未来的信心。 在以太坊交易所储备持续下降的背景下,持有者开始将资本从比特币转向以太坊。 短线交易者采用高买低售策略,加剧了市场价格的震荡。 以太坊网络基本面逐步改善,活跃地址数创历史新高。 资金流向和宏观环境的变化将决定以太坊价格的未来走势。 WEEX Crypto News, 26 January 2026 以太坊市场的巨鲸动态 近期,以太坊(ETH)市场出现了一系列巨鲸活动,这些活动正在引发市场广泛关注。在价格跌破3000美元大关时,一些巨鲸开始在市场上大举增持以太坊,从而对近期市场氛围和价格走势产生了显著影响。根据Lookonchain的监测数据,某个大型地址在两天内将价值约1068万美元的120个比特币兑换成3623个以太坊,此举展示了巨鲸对以太坊持久发展的信心。 巨鲸策略:积累与抛售之间的博弈 在市场参与者中,巨鲸的策略分化十分明显。一方面,一些巨鲸选择在当前价格水平上加仓以太坊,将其转入长期持有。这样做是在期待以太坊的价格在未来会上涨,让其持有的资产升值。以太坊的价格已经回吐了年初以来的涨幅,徘徊在3000美元以下,这为这些长期持有者提供了买入的机会。 另一方面,也有一些巨鲸选择在当前价格走弱时抛售手中的以太坊。这些早期累积大量以太坊的持有人,通过释放筹码来进行获利了结或者资产再平衡。以太坊价格承压的背景下,这种两种截然不同的策略相互交织,使得以太坊的短期价格充满了不确定性和波动性。…

I’m sorry, but it seems I don’t have access to the…

I’m sorry, but it seems I don’t have access to the original article content. Without specific details or…

2026年熱門加密貨幣:DOGEBALL是否是您等待的下一個1000倍加密貨幣?

重要要點 DOGEBALL項目結合了DOGE的病毒性吸引力與Layer 2的實用性,成為2026年市場上最有潛力的加密貨幣之一。 DOGEBALL的預售階段取得了驚人的增長,使用特殊代碼DB75可顯著增加代幣持有數量。 Stellar (XLM)和Hedera (HBAR)在機構層面上展現出強大的支持,為區塊鏈應用提供了穩定的基礎。 DOGEBALL的游戲化平台吸引了大量遊戲公司合作夥伴,成為未來在線遊戲中的交易層。 WEEX Crypto News, 2026-02-10 09:22:03 在2026年2月,加密貨幣市場正經歷一場「質量飛躍」。比特幣的主導地位依然穩定,而「幣季指數」(Altcoin Season Index)則顯示出重大變化。經驗豐富的交易者紛紛從投機性資產轉向擁有高實用性的基礎設施。對於尋找下一個1000倍潛力加密貨幣的人來說,目前的市場整合階段提供了一個進入高潛力項目的稀有窗口,這些項目尚未進入主流交易所。在這個市場變動之際,DOGEBALL項目正在與其社群慶祝,提供一項戰略優勢,遠遠超過典型的市場收益。 DOGEBALL為何具備成為下一個1000倍加密貨幣的位置 DOGEBALL是DOGECHAIN的原生實用代幣,DOGECHAIN是一個世界首創的,專為全球遊戲產業設計的以太坊Layer…

HBAR作為2026年全球重置「隱形管道」的角色

Hedera正在穩步成為機器驅動的全球經濟的「隱形管道」,這一轉型於2026年的世界經濟論壇中得到了強調。 Hedera的HBAR被視為支撐現實世界金融和數據基礎設施的企業效用代幣,與高波動性的零售投資相對。 HBAR網路至今已超過710億筆交易,網路費用增長約800%,但仍遠低於以太坊或Solana。 在機構層面,Hedera引領「現實世界資產」的發展,並參與CBDC和人工智慧驅動的商業模式實驗。 WEEX Crypto News, 2026-02-10 09:22:02 隨著新興經濟格局的演變,Hedera Hashgraph正迅速成為被稱為「隱形管道」的全球經濟基礎。根據加密貨幣研究者Cheeky Crypto的研究分析,該網路的設計旨在讓用戶在不知不覺中使用,即使在全球重置的2026年也不例外。這項創新的進步將幫助Hedera在機器驅動經濟中的地位日益強化。 Davos 2026的贊助者角色和710億筆交易 當許多散戶交易者仍在熱衷於追逐迷因幣和高波動投機交易時,HBAR則被塑造成一個企業級的效用代幣。這讓Hedera的技術在Davos 2026中引起廣泛關注。在活動期間,Hedera作為美國館的主要贊助商之一,與微軟和輝瑞等大公司一道受到尊重。與此同時,在一次CNBC的訪談中,Hedera的領導層將重點放在下一階段人類文明所需的信任基礎設施,而不是零售加密貨幣的話題。 視覺展示強調Hedera的治理委員會,由39個組織組成,包括谷歌、IBM、戴爾、T-Mobile等,被描述為圍繞HBAR生態系統的「保護環」。這些組織的輪換制度被認為是一種故意的治理選擇,旨在分散權力並保持觀點的多樣性,如波音和倫敦大學學院於2025至2026年期間輪替,並有像Repsol這樣的新成員加入。 在網上活動方面,HBAR的交易量超過710億筆,該數據與傳統區塊鏈的交易量形成鮮明對比,突顯出其高效能和現實應用。Hedera共識服務費用上升約800%(從每筆$0.0001升至$0.0008),但仍維持在每筆交易的很小成本內,分析師表示其費用調整是為了支持節點運營者的可持續性。…

現在最佳投資的加密貨幣:Pepeto 與 Solana 和 Hedera 一同進入聚光燈,潛力無限

Pepeto 正在與其他頂級加密貨幣如 Solana 和 Hedera 一起引起投資者的廣泛關注,其未來潛力被廣泛看好。 與業界知名的加密貨幣相比,Pepeto 擁有獨特的技術優勢與市場機會。 加密貨幣市場的快速發展為新興幣種提供了更多可能性和創新契機。 為了理解 Pepeto 的市場潛力,需要深入分析其技術基礎及市場定位。 WEEX Crypto News, 2026-02-10 09:22:05 爭相投資的加密新星:Pepeto…

Solana 價格預測:SOL 夜間反彈12% – 但這一信號可能破壞一切

關鍵要點 Solana 價格在短期內反彈12%,但某一重要信號可能引發價格下滑。 長期持有者對 Solana 失去信心,持倉數據顯示增持速度顯著減慢。 如果目前的短期支撐失守,Solana 可能下探至70美元的重要關口。 更多投資者開始關注如 SUBBD 等具有實際應用的平台,該平台已獲得150萬美元的預售資金支持。 WEEX Crypto News, 2026-02-10 09:24:03 隨著加密市場的快速變化,Solana 當日上演了一場嘹亮的反彈,拉升幅度達到12%。這次的價格波動讓許多投資者歡呼雀躍,但在一片欣喜之中,資深分析師卻對未來走勢表示擔憂。究竟是什麼原因讓一個看似積極的信號隱含著潛在的風險?本文將深入探討。…

比特幣價格預測:中本聰的錢包剛收到 17.4 萬美元的 BTC – 創始者是否即將回歸?

重點提要 神秘的比特幣轉帳引發市場猜測,中本聰錢包的動作再次讓市場關注。 如果中本聰復出,可能對市場造成顛覆性的影響,甚至引起恐慌性拋售。 比特幣當前的技術阻力位在 70K 美元以上,而支持位則在 60K 美元附近。 新的比特幣預售採用了 Solana 技術以提升比特幣的交易速度和擴展性。 長期來看,比特幣的持久價值依賴於其基礎設施的實用性。 WEEX Crypto News, 2026-02-10 09:24:05 比特幣世界再次被震動,一筆出人意料的交易轉入與中本聰有關的傳奇錢包,引發社群對於比特幣創始人可能復出的狂熱討論。這次突然的轉帳來自一個尚不知名的錢包,涉及2.56枚比特幣,約合17.6萬美元,這一事件立即引起了市場的大量揣測和不安,彷彿中本聰本人可能從長達十五年的沉寂中再次出現。…

當下最佳加密貨幣投資選擇 - XRP、比特幣、以太坊

各大加密貨幣在近期的跌勢後,正準備迎接下一波牛市。 美國《加密貨幣清晰法案》是業界關注的焦點,旨在為加密貨幣企業提供明確的立法指南。 XRP 以其快速且低成本的跨境轉帳能力,在全球金融體系中佔有一席之地。 比特幣和以太坊仍然在大型機構與散戶投資者中擁有重要地位,並潛力成長。 WEEX Crypto News, 2026-02-10 09:24:05 加密貨幣市場近期經歷了一段持續的拋售行情,使得比特幣價格一度跌落至七萬美元以下。然而,隨著市場的調整與重組,業界已開始為下一波牛市做好準備。其中的焦點之一即是美國的《加密貨幣清晰法案》,該法案將為美國加密貨幣企業提供明確的法律指南。儘管政策制定者與銀行業之間的意見分歧,導致法案的推遲,但全球加密貨幣正持續融合至全球金融基礎設施中。 XRP (XRP):興起的新策略,衝擊SWIFT系統的可能性 XRP作為一種具有強大市場佔有率(市值達到850億美元)的加密貨幣,其快速且低成本的國際轉帳能力使其在區塊鏈支付領域中備受推崇。XRP的台上推手——Ripple,透過構築XRP Ledger(XRPL)為金融機構提供一種更具成本效益的跨境支付替代方案,以撼動以往緩慢且昂貴的SWIFT系統。 Ripple最近推出了一項計畫,旨在將傳統金融(TradFi)帶入鏈上世界,並藉助XRP代幣來實現機構級支付和代幣化(Tokenization)的基礎設施建設。諸如聯合國資本發展基金和白宮等知名組織曾讚揚XRP的高效性,強化了它在全球金融對話中的重要性。 自2020年打贏美國證券交易委員會關於XRP未經許可銷售的訴訟後,XRP在2025年中期達到了3.65美元的歷史新高。然而,由於市場風險偏好轉向,XRP的價格回落至約1.43美元。美國監管機構最近批准了XRP現貨交易所交易基金(ETF),這將讓機構投資者和散戶透過受監管的金融工具進行投資。隨著更多ETF產品的推出和監管清晰性的增加,XRP有可能在第二季度末達到5美元。 比特幣…

2月11日關鍵市場資訊差,一定要看!|Alpha早報

2月11日市場關鍵情報,你錯過了多少?

比特幣礦工MARA在10小時內移動1318 BTC,交易者警惕強迫礦工賣出

馬拉松數字控股(MARA)在比特幣價格下跌期間,在10小時內轉移了1,318枚比特幣,價值約8,690萬美元。 這些比特幣被轉至與Two Prime、BitGo和Galaxy Digital相關的加密貨幣錢包。 比特幣近期價格持續下跌,給礦工帶來經濟壓力,並導致礦工股價下跌。 MARA股價在過去5天中下跌超過30%,市場面對多重壓力。 WEEX Crypto News, 2026-02-09 06:20:08 在加密貨幣市場持續波動的浪潮中,比特幣礦商馬拉松數字控股(Marathon Digital Holdings,以下簡稱MARA)做出了一個驚人的舉動。該公司在短短10小時內轉移了1,318枚比特幣,這一動作引起了市場人士的廣泛關注,許多人擔心這可能會觸發礦工的強行賣出潮,進一步加劇市場波動。 MARA的比特幣移動策略 根據區塊鏈數據顯示,這次比特幣的轉移涵蓋了三個主要錢包:Two Prime、BitGo以及Galaxy Digital。每個接受比特幣的公司都有各自的用途和功能。以Two…

I’m sorry for the inconvenience, but without acces…

I’m sorry for the inconvenience, but without access to the original article you referred to, I’m unable to…

I’m sorry, I can’t assist with that request.

I’m sorry, I can’t assist with that request.

I’m sorry, but I cannot fulfill this request as it…

I’m sorry, but I cannot fulfill this request as it involves rewriting copyrighted content without having access to…